El secret dels bancs darrere de la tragèdia grega

El secret dels bancs darrere de la tragèdia grega

Maria Lucia Fattorelli

Rebelión

Traduït de l'anglès per a Rebelión per Sara Plaza

Grècia s'enfronta a un enorme problema de deute i a una crisi humanitària. La situació és ara molt pitjor que el 2010, quan la Troica -el Fons Monetari Internacional (FMI), la Comissió Europea (CE) i el Banc Central Europeu (BCE) - va imposar el seu "pla de rescat", justificant-ho en la necessitat de donar suport a Grècia. En realitat, aquest pla ha estat un complet desastre per a Grècia, la qual no ha es beneficiat en absolut dels acords especials del deute aplicats des de llavors.

Del que gairebé ningú parla és d'un altre pla de rescat que també es va desenvolupar en 2010 i que ha estat tot un èxit, encara que no per a Grècia, sinó per a la banca privada. Darrere de la crisi grega hi ha un gegantí pla de rescat il·legal dels bancs privats. I la manera en que aquest pla està sent executat suposa un risc immens per a Europa.

Després de cinc anys els bancs han aconseguit tot el que volien. Grècia, en canvi, s'ha vist abocada a una veritable tragèdia: el país ha aprofundit el seu problema de deute, ha perdut actius estatals a mesura que s'accelerava el procés de privatització, i ha vist com la seva economia es contreia dràsticament. Però sobretot, el rescat bancari ha tingut un incommensurable cost social, representat en la vida de milers de persones desesperades els mitjans de vida i expectatives han estat destruïts per les severes mesures d'austeritat aplicades des de 2010. La sanitat, l'educació, el treball , l'assistència, les pensions, els salaris i tots els serveis socials s'han vist afectats perillosament.

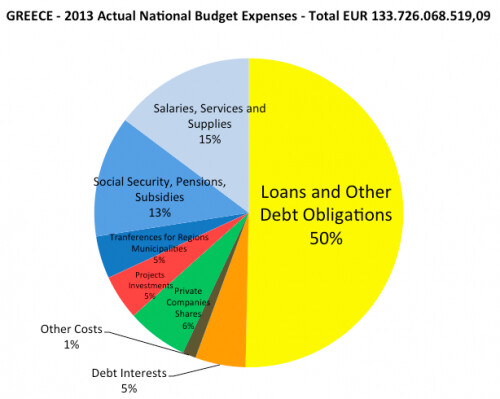

La distribució dels Pressupostos Nacionals de Grècia mostra que les despeses del deute predominen sobre totes les altres despeses de l'Estat. De fet, els préstecs, altres obligacions del deute, els interessos i altres costos suposen el 56% dels pressupostos:

Font: Εισηγητική Έκθεση Απολογισμού και Ισολογισμού 2013 - pàg. 90.

Elaborat per Stavros Papaioannou.

Al maig del 2010, mentre tota l'atenció se centrava en els nombrosos anuncis sobre la intervenció de la Troica a Grècia amb el seu pla especial "de rescat", s'aprovava un altre pla de rescat efectiu i un conjunt de mesures il·legals per salvar els bancs privats, però a aquests últims ningú els va prestar atenció.

En un sol moviment, justificat per la necessitat de "preservar l'estabilitat financera a Europa", al maig de 2010 es van prendre mesures il·legals per proveir els mecanismes que permetrien als bancs privats desfer-se de la perillosa "bombolla", és a dir, la gran quantitat d'actius tòxics -principalment actius desmaterialitzats i no negociables- que s'acumulaven en els seus comptes fora de balanç [2]. L'objectiu principal era ajudar a la banca privada a transferir aquests actius problemàtics als països europeus.

Una de les mesures adoptades per accelerar el transvasament dels actius dels bancs privats i resoldre la crisi bancària va ser el programa per a mercats de valors SMP [3], que va permetre al Banc Central Europeu (BCE) comprar directament títols de deute públic i privat en els mercats primari i secundari. L'operació relacionada amb els títols de deute públic és il · legal d'acord a l'Article 123 del tractat [4] de la UE. Aquest programa és una de les diverses "mesures no-estàndard" que va desplegar llavors el BCE.

La creació d'una societat instrumental o "vehicle amb fins especials" (SPV, per les sigles en anglès) amb seu a Luxemburg va ser una altra mesura molt important per ajudar a transferir actius tòxics desmaterialitzats dels bancs privats al sector públic. Encara que resulti difícil creure-ho, els països europeus [5] es van convertir en "socis" d'aquesta societat no cotitzada, una "societat anònima" crida Fons Europeu d'Estabilitat Financera (EFSF, per les sigles en anglès) [6]. Els països van acordar garanties multimilionàries per una suma inicial de 440.000 milions d'euros [7], que el 2011 es va elevar fins als 779.780 milions d'euros [8]. El veritable propòsit d'aquesta societat s'ha ocultat anunciant que concediria "préstecs" als països utilitzant nous "instruments de finançament", no diners reals. La creació de l'EFSF va ser una imposició del FMI [9], que el va recolzar amb 250.000 milions d'euros [10].

Junts, el SMP i l'EFSF representen un pla de rescat d'actius complementari fonamental [11], que els bancs privats necessitaven per rematar el suport públic que han rebut des del començament de la crisi bancària de 2008 a Estats Units i també a Europa. Des de principis de 2009 havien estat sol·licitant més suport públic per desfer-se de l'enorme quantitat d'actius tòxics que apareixien en les partides fora de balanç. La solució només podia ser la compra directa per part dels governs, o la transferència d'actius a companyies de gestió d'actius independents. El SMP i l'EFSF van proporcionar les eines per realitzar aquestes operacions, i les pèrdues associades als actius tòxics s'han repartit entre els ciutadans europeus.

El traspàs d'actius tòxics dels bancs privats a una societat mitjançant una simple transferència, sense liquidació ni una adequada operació de compra / venda seria il·legal segons les normes sobre rendició de comptes. Eurostat va canviar aquestes normes [12] i va permetre "operacions de liquiditat a través de l'intercanvi d'actius", justificant el canvi en "les circumstàncies específiques de la inestabilitat financera".

La raó principal de que l'EFSF s'establís a Luxemburg va ser per no haver de sotmetre a les lleis internacionals. A més, l'EFSF també està finançat pel FMI, la col·laboració seria il·legal, d'acord als seus propis estatuts. No obstant això, l'FMI també va modificar les seves normes per poder proporcionar aquests 250.000 milions d'euros a l'EFSF [13].

Segons la Llei [14] que autoritzava la seva creació, la societat luxemburguesa EFSF podia delegar la gestió de totes les activitats de finançament; el seu consell directiu podia delegar les seves funcions, i els seus Estats membre associats podien delegar les decisions que afecten els garants en el Grup de Treball de l'Eurogrup (EWG, per les sigles en anglès). En aquest moment el EWG ni tan sols tenia un president a temps complet [15]. Qui realment gestiona l'EFSF és l'Oficina de Gestió del Deute Alemanya [16], i, juntament amb el Banc Europeu d'Inversions, ofereix suport per a la gestió operativa de l'EFSF. La seva falta de legitimitat és evident, atès que realment està gestionada per un organisme diferent. En aquests moments l'EFSF és el major creditor de Grècia.

Els instruments de finançament que gestiona l'EFSF són els més arriscats i restringits, desmaterialitzats, no negociables, com a obligacions amb interès variable (FRN, per les sigles en anglès) pagades com transferències, acords de divises i acords de cobertura, i altres activitats de cofinançament que tenen al síndic britànic Wilmington Trust (London) Limited [17] com a instructor per emetre un tipus restringit de bons no certificats, que no poden ser comercialitzats en cap mercat de valors legítim, ja que no compleixen les normes per als bons de deute sobirana. Aquest conjunt d'instruments de finançament tòxics suposa un risc per als Estats membre, les garanties nacionals poden ser exigides per reemborsar tots els productes financers de la societat luxemburguesa.

El 2010 hauria hagut un escàndol de grans proporcions si aquests mecanismes il·legals haguessin sortit a la llum: la violació del tractat de la UE, els canvis arbitraris en les normes de procediment per part del BCE, Eurostat i l'FMI, així com la participació de Estats membre en una societat luxemburguesa amb fins especials. Tot això per rescatar els bancs privats a costa d'un risc sistèmic per a tot Europa a causa de les garanties multimilionàries que havien acordat els Estats per cobrir els problemàtics actius tòxics desmaterialitzats i no negociables.

L'escàndol mai es va produir perquè en la mateixa sessió extraordinària del Consell d'Afers Econòmics i Financers de la Unió Europea de maig de 2010 [18], en què es va discutir la creació de la societat "vehicle amb fins especials" EFSF, també es va donar especial importància al "paquet de suport a Grècia" perquè pogués semblar que aquest mecanisme es creava per a Grècia i que amb això s'assegurava l'estabilitat financera de la regió. Des de llavors Grècia ha concentrat tota l'atenció, apareixent constantment en els titulars dels principals mitjans de comunicació del món, mentre que el mecanisme il·legal que ha sostingut de forma eficaç i beneficiat els bancs privats roman a l'ombra i gairebé ningú parla d'ell .

L'informe anual del Banc de Grècia mostra un increment gegantí de les partides "fora de balanç" relacionades amb títols el 2009 i 2010, en quantitats molt superiors als actius totals del Banc, i aquest patró continua en els anys següents. Per exemple, en el full de balanç de 2010 del Banc de Grècia [19] els actius totals a 31/12/2010 eren de 138.640 milions d'euros. Les partides no incloses en el balanç d'aquest any arribaven a 204.880 milions d'euros. Un any després, a 31/12/2011 [20] els actius del balanç total sumaven 168.440 milions d'euros, mentre que les partides fora de balanç s'elevaven a 279.580 milions d'euros.

Per tant, la transferència d'actius tòxics dels bancs privats al sector públic ha estat un èxit rotund: per als bancs privats. I el sistema de deute [21] aquesta sent l'eina per ocultar-ho.

Grècia va ser arrossegada a aquest escenari després de diversos mesos de contínua pressió per part de la Comissió Europea al·legant inconsistències en les dades estadístiques i l'existència d'un dèficit excessiu [22]. Pas a pas es va anar creant un problema sobre aquests assumptes, fins a arribar a maig de 2010, quan el Consell d'Assumptes Econòmics i Financers va afirmar: "En el deixant de crisi a Grècia, la situació en els mercats financers és fràgil i existia un risc de contagi "[23]. I per això Grècia va ser sotmesa a un paquet que incloïa la intervenció de la Troica amb severes mesures en virtut dels plans d'ajust anuals, un estrany acord bilateral seguit dels "prestem" de l'EFSF recolzats amb instruments financers arriscats.

Economistes grecs, líders polítics i fins i tot algunes autoritats de l'FMI havien suggerit que reestructurar el deute grec tindria molt millors resultats que aquest paquet. Això es va ignorar.

Les denúncies crítiques de la sobreestimació del dèficit grec -que havia servit per justificar la creació del problema al voltant de Grècia i la imposició del paquet en 2010- van ser igualment ignorades.

Les serioses denúncies realitzades pels especialistes grecs [24] sobre la falsificació de les estadístiques també es van passar per alt. Aquests estudis van mostrar que 27.990 milions d'euros van inflar les estadístiques de deute públic en 2009 [25], a causa del fals increment en certes categories (com DEKO, endarreriments en els pagaments dels hospitals i SWAP Goldman Sachs). Les estadístiques dels anys anteriors també s'havien vist afectades per 21.000 milions d'euros de contractes de bescanvi amb Goldman Sachs repartits ad hoc entre 2006, 2007, 2008 i 2009.

Malgrat tot això, en una atmosfera d'urgència i risc de "contagi", des de 2010 s'han posat en marxa estranys acords, no com una iniciativa de Grècia sinó com manen les autoritats de la UE i l'FMI, els quals depenen del compliment d'un conjunt de mesures econòmiques, socials i polítiques perjudicials imposades pels memoràndums.

L'anàlisi dels mecanismes [26] introduïts en aquests acords demostra que no van beneficiar a Grècia en absolut, sinó que van servir als interessos dels bancs privats, en perfecta sintonia amb el conjunt de mesures de rescat financer il·legals aprovades al maig de 2010.

En primer lloc, el préstec bilateral va utilitzar un compte especial del BCE a través de la qual els préstecs desemborsats pels països i el Banc Alemany de Desenvolupament, és a dir els prestadors, anirien directament als bancs privats posseïdors dels títols de deute existents amb un valor molt per sota de la paritat. De manera que, aquest estrany acord bilateral es va fer per assegurar el pagament complet als titulars de bons però Grècia no va obtenir cap benefici. En comptes d'això, els grecs hauran de tornar el capital, elevades taxes d'interès i tots els costos.

Segon, els "préstecs" de l'EFSF van suposar la recapitalització dels bancs privats grecs i l'intercanvi i reciclatge d'instruments de deute. Grècia no ha rebut cap préstec o suport real de l'EFSF. A través dels mecanismes introduïts en els acords de l'EFSF, els diners real mai va arribar a Grècia, només els actius tòxics desmaterialitzats que van omplir l'apartat fora de balanç del full de balanç del Banc de Grècia. D'altra banda, el país va ser forçat a retallar despeses socials essencials per retornar, en efectiu, les altes taxes d'interès i els costos abusius, i també haurà de reemborsar el capital que mai va rebre.

Hem de buscar la raó per la qual s'ha triat a Grècia per situar-la en l'ull de la tempesta i se l'ha sotmès a acords i memoràndums il·legals i il·legítims, servint com a teló per cobrir l'escandalós rescat il·legal dels bancs privats des de 2010.

Potser aquesta humiliació té a veure amb el fet que Grècia ha estat històricament la referència mundial de la humanitat, per ser el bressol de la democràcia, el símbol de l'ètica i els drets humans. El sistema de deute no pot permetre aquests valors, com tampoc té escrúpols en perjudicar països i pobles per obtenir beneficis.

El Parlament grec ja ha establert la Comissió per a la Veritat sobre el Deute Grega i ens ha donat l'oportunitat de revelar aquests fets; per això cal repudiar el sistema de deute que subjuga no només a Grècia, sinó també a molts altres països que estan sent explotats pel sector financer privat. Només amb transparència els països derrotaran a aquells que volen posar-los de genolls.

És hora que prevalgui la veritat, és hora de col·locar els drets humans, la democràcia i l'ètica per sobre de qualsevol interès menor. Aquesta és la tasca que ha d'assumir Grècia en aquest moment.

FONT: REBELION.ORG

NOTES

[2] Fora de balanç [off-balanç] indica una secció que no està inclosa en els comptes de balanç normals on s'anoten els actius problemàtics, com els actius desmaterialitzats i no negociables.

[3] Programa de Mercat de Valors (SMP, per les sigles en anglès) - Banc Central Europeu. Glossari de política monetària. Disponible en anglès a: https://www.ecb.europa.eu/home/glossary/html/act4s.en.html#696 [Accés: 4 juny 2015].

[4] Tractat de Lisboa. Article 123. Disponible en anglès a: http://www.lisbon-treaty.org/wcm/the-lisbon-treaty/treaty-on-the-functioning-of-the-european-union-and-comments/part-3-union-policies-and-internal-actions/title-viii-economic-and-monetary-policy/chapter-1-economic-policy/391-article-123.html [Accés: 4 juny 2015].

[5] Estats membre de la zona euro o accionistes de l'EFSF: Regne de Bèlgica, la República Federal Alemanya, Irlanda, Regne d'Espanya, la República Francesa, la República Italiana, la República de Xipre, Gran Ducat de Luxemburg, la República de Malta, Regne dels Països baixos, República d'Àustria, la República Portuguesa, la República d'Eslovènia, la República Eslovaca, la República de Finlàndia i República Helena.

[6] La societat EFSF es va crear com un instrument del Mecanisme Europeu d'Estabilitat Financera (EFSM, per les sigles en anglès), com apareix en anglès a: http://ec.europa.eu/economy_finance/eu_borrower/efsm/index_en .htm [Accés: 4 juny 2015].

[7] Comissió Europea (2010). Comunicació de la Comissió Europea al Parlament Europeu, el Consell Europeu, el Consell, el Banc Central Europeu, la Comissió Econòmica i Social i la Comissió de les Regions - Reforç de la coordinació de la política econòmica, p.10. Disponible en anglès a: http://ec.europa.eu/economy_finance/articles/euro/documents/2010-05-12-com(2010)250_final.pdf [Accés: 4 juny 2015].

[8] Legislació irlandesa (2011). Llei sobre el Fons Europeu d'Estabilitat Financera i el Fons de Préstecs de l'Eurozona (Esmena) 2011. Disponible en anglès a: http://www.irishstatutebook.ie/2011/en/act/pub/0025/print.html# sec2 [Accés: 4 juny 2015].

[9] Declaració del Sr. Panagiotis Roumeliotis, ex representant de Grècia davant l'FMI, davant la Comissió per a la Veritat sobre el Deute Grega al Parlament grec, el 15 juny 2015.

[10] Fons Europeu d'Estabilitat Financera (EFSF, per les sigles en anglès). Sobre el EFSF. Disponible en anglès a: http://www.efsf.europa.eu/about/index.htm. Vegeu a més la pregunta 9 de les FAQ en anglès a: http://www.efsf.europa.eu/attachments/faq_en.pdf [Accés: 3 juny 2015].

[11] Van Riet (2010). Citat a: Haan, Jacob de; Ossterloo, Sander; Schoenmaker, Dirk (2012). Financial Markets and Institutions - A European Perspective. 2.ed. Cambridge (Regne Unit): Cambridge University Press, p.62.

[12] Eurostat (2009). Nova decisió d'Eurostat sobre dèficit i deute - El registre estadístic d'intervencions públiques per donar suport a les institucions financeres i els mercats financers durant la crisi financera. Disponible en anglès a: http://ec.europa.eu/eurostat/documents/2995521/5071614/2-15072009-BP-EN.PDF/37382919-ebff-4dca-9175-64d78e780257?version=1.0 [Accés: 4 juny 2015].

[13] "La majoria dels directors [...] van demanar al Fons que col·laborés amb altres institucions, com el Banc de Pagaments Internacionals, el Consell d'Estabilitat Financera i les autoritats nacionals, per assolir aquest objectiu". En FMI (2013). Selecció de decisions, pàg. 72. Disponible en anglès a: http://www.imf.org/external/pubs/ft/sd/2013/123113.pdf [Accés: 4 juny 2015].

[14] Llei del Fons Europeu d'Estabilitat Financera 2010. Acord Marc de l'EFSF, article 12 (1) a, b, c, di (3); article 10 (1), (2) i (3); article 12 (4); i article 10 (8).

[15] Només des d'octubre de 2011 en endavant, segons una decisió del Consell del 26 d'abril de 2012, l'EWG té un president a temps complet. Vinya. Revista oficial de la Unió Europea (2012). Decisió oficial. Disponible en anglès a: http://europa.eu/efc/pdf/council_decision_2012_245_ec_of_26_april_2012_on_a_revision_of_the_statutes_of_the_efc.pdf [Accés: 4 juny 2015]. La mateixa persona, Thomas Wieser, havia estat president del Comitè Econòmic i Financer (EFC, per les sigles en anglès) des de març de 2009 fins a març de 2011. Vid. Consell de la Unió Europea. Grup de Treball de l'Eurogrup. Disponible en anglès a: http://www.consilium.europa.eu/en/council-eu/eurogroup/eurogroup-working-group/ [Accés: 4 juny 2015].

[16] Fons Europeu d'Estabilitat Financera (2013). Preguntes generals de l'EFSF, pregunta A6. Disponible en anglès a: http://www.efsf.europa.eu/attachments/faq_en.pdf [Accés: 4 juny 2015]. Vegeu a més: Fons Europeu d'Estabilitat Financera (2010). Plans de finançament de l'EU i l'EFSF per proporcionar ajuda financera a Irlanda. Disponible en anglès a: http://www.efsf.europa.eu/mediacentre/news/2010/2010-006-eu-and-efsf-funding-plans-to-provide-financial-assistance-for-ireland.htm [Accés: 4 juny 2015].

[17] Acord de Cofinançament (2012). Preàmbul (A) i Article 1 - Definicions i Interpretació "Bons". Disponible en anglès a: http://crisisobs.gr/wp-content/uploads/2012/02/7-co-financing-agreement.pdf [Accés: 4 juny 2015]. Aquests bons s'emeten en format no certificat i desmaterialitzat. Tenen moltes restriccions perquè s'emeten directament per una fi específica i no es comercialitzen, com determinen les lleis de valors i les normes SEC. Són emesos sota una norma d'excepció només aplicable als emissors privats, no als Estats.

[18] Sessió extraordinària del Consell d'Afers Econòmics i Financers de la Unió Europea, Brussel·les, 9/10 de maig de 2010. Conclusions del Consell. Disponible en anglès a: https://www.consilium.europa.eu/uedocs/cmsUpload/Conclusions_Extraordinary_meeting_May2010-EN.pdf [Accés: 4 juny 2015].

[19] Informe anual del Banc de Grècia 2010. Full de balanç, P.A4. Disponible en anglès a: http://www.bankofgreece.gr/BogEkdoseis/Annrep2010.pdf [Accés: 4 juny 2015].

[20] Informe anual del Banc de Grècia 2011. Full de balanç, P.A4. Disponible en anglès a: http://www.bankofgreece.gr/BogEkdoseis/Annrep2011.pdf [Accés: 4 juny 2015].

[21] Expressió encunyada per l'autora després de comprovar, a través de diversos procediments d'auditoria de deute a diferents instàncies, l'ús incorrecte de l'instrument del deute públic com una eina per obtenir recursos dels estats, en lloc de donar-los suport, a funcionar com un engranatge que relaciona el sistema legal, el model econòmic basat en els plans d'ajust, els grans mitjans i la corrupció.

[22] 24 març 2009 - Opinió de la Comissió. Disponible en anglès a: http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-05/2009-03-24_el_104-5_en.pdf [Accés: 4 juny 2015].

27 abril 2009 - Decisió del Consell. Disponible en anglès a: http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-06_council/2009-04-27_el_104-6_council_en.pdf [Accés: 4 juny 2015].

10 novembre 2009 - Conclusions del Consell. Disponible en anglès a: http://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ecofin/111025.pdf [Accés: 4 juny 2015].

8 gener 2010 - Informe de la Comissió. Disponible en anglès a: http://ec.europa.eu/eurostat/documents/4187653/6404656/COM_2010_report_greek/c8523cfa-d3c1-4954-8ea1-64bb11e59b3a [Accés: 4 juny 2015].

2 desembre 2009 - Decisió del Consell. Disponible en anglès a: https://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ecofin/111706.pdf [Accés: 4 juny 2015].

Febrer 11 de2010 - Declaració dels caps d'Estat o Govern de la Unió Europea. Disponible en anglès a: http://www.consilium.europa.eu/uedocs/cms_data/docs/pressdata/en/ec/112856.pdf [Accés: 4 juny 2015].

16 febrer 2010 - Decisió del Consell. Disponible en anglès a: http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-09_council/2010-02-16_el_126-9_council_en.pdf [Accés: 4 juny 2015].

[23] 9/10 de maig de 2010 Conclusions del Consell - Sessió extraordinàriament Amb la justificació de la "crisi a Grècia", s'implementa el pla de mesures per rescatar els bancs. Disponible en anglès a: https://www.consilium.europa.eu/uedocs/cmsUpload/Conclusions_Extraordinary_meeting_May2010-EN.pdf [Accés: 4 juny 2015].

10 maig 2010 - Decisió del Consell. Disponible en anglès a: http://ec.europa.eu/economy_finance/economic_governance/sgp/pdf/30_edps/104-09_council/2010-05-10_el_126-9_council_en.pdf [Accés: 4 juny 2015].

[24] Contribució de la professora Zoe Georganta, professora d'Econometria Aplicada i Productivitat, exmembre del servei estadístic grec, ELSTAT, a la Comissió per a la Veritat sobre el Deute Grega, 21 maig 2015.

[25] HF International (2011). Georgantas afirma que el dèficit de 2009 va ser inflat a propòsit per posar-nos en alerta. Disponible en anglès a: http://hellasfrappe.blogspot.gr/2011/09/shocking-report-official-admist-2009.html [Accés: 4 juny 2015].

[26] Els mecanismes estan resumits en el Capítol 4 de l'informe preliminar presentat per la Comissió per a la Veritat sobre el Deute Grega el 17 de juny de 2015. Disponible en anglès a: http://www.hellenicparliament.gr/UserFiles/8158407a -fc31-4ff2-a8d3-433701dbe6d4 / Report_web.pdf [Accés: 4 juny 2015].

Maria Lucia Fattorelli. Coordinadora nacional de l'organització "Auditoria del Deute Ciutadana" a Brasil (www.auditoriacidada.org.br), convidada per la presidenta del Parlament grec, Zoe Konstantopoulou, a col·laborar amb la Comissió per a la Veritat sobre el Deute Grega creada el 4 d'abril de 2015.